Evolução do Mercado de Capitais no Brasil

Nas últimas décadas, o mercado de capitais brasileiro passou por uma transformação profunda, destacando-se como um dos principais motores de desenvolvimento econômico do país. Essa evolução reflete não apenas o crescimento econômico, mas também a ampliação e diversificação das oportunidades de investimento.

O aumento no número de investidores, a introdução de novos produtos financeiros e a crescente participação de pessoas físicas são apenas alguns dos fatores que marcam essa jornada.

Apesar dos desafios econômicos e das complexidades regulatórias, o mercado brasileiro demonstrou resiliência e adaptabilidade, recuperando-se rapidamente de crises e se posicionando como um ambiente dinâmico e inovador para capitalização e alocação eficiente de recursos.

Movimento do mercado de capitais nos últimos anos no Brasil

O mercado de capitais no Brasil tem passado por um período de crescimento e transformação, apesar de enfrentar alguns desafios recentes. Nos últimos anos, o número de investidores na B3, a Bolsa de Valores de São Paulo, tem mostrado uma tendência de crescimento constante.

Em 2023, segundo dados da B3, o total de contas ativas somou 5,74 milhões, um aumento de mais de 900% em relação a 2016. Sendo que, no mesmo período, a quantidade de homens investidores chegou a mais 4 milhões.

Levando em consideração o número de investidoras mulheres continuou a crescer, registrando uma alta de 6,1% em 2023. Atualmente, alcança uma representação de 25% dos investidores.

O ciclo do capital: volume de negociação na B3

O volume de capital circulando na B3 também apresenta uma trajetória de crescimento considerável nos últimos anos, embora tenha enfrentado uma retração em 2024.

Este ano, segundo estudo da Elos Ayta, o nível de negociação atingiu uma média de volume diário de cerca de R$ 19,2 bilhões até maio. Em comparação à 2016, por exemplo, houve um aumento de aproximadamente 195%.

A redução no volume de negociações pode ser atribuída à saída de investidores estrangeiros, altas taxas de juros nos EUA, riscos políticos e fiscais no Brasil, entre outros fatores.

Essa recente queda se configura por conta de problemas fiscais, mudanças na presidência da Petrobras e incertezas em relação ao Banco Central, que contribuíram para um ambiente de cautela, levando investidores a reconsiderar suas estratégias em ativos de risco.

Ampla gama de oportunidades de investimento

O portfólio de produtos disponíveis no mercado de capitais brasileiro tem se diversificado significativamente, proporcionando aos investidores uma gama mais ampla de opções.

Produtos como Certificados de Recebíveis Imobiliários (CRI), Certificados de Recebíveis do Agronegócio (CRA), Fundos de Investimento em Direitos Creditórios (FIDC), Certificados de Recebíveis (CR) e debêntures de infraestrutura foram implementados desde o final da década de 90 e aperfeiçoados ao longo dos anos.

Essa diversificação permite que os investidores busquem retornos em diferentes setores e com diferentes perfis de risco, contribuindo para a adaptabilidade do mercado.

Mercado de capitais ao alcance do investidor individual

O mercado de capitais no Brasil tem se tornado cada vez mais acessível para investidores pessoas físicas, refletindo um cenário de crescimento e democratização do acesso aos investimentos. Duas áreas em destaque nesse contexto são os fundos imobiliários e os Fiagros.

Expansão do volume nos fundos imobiliários

Os fundos imobiliários (FIIs) vêm experimentando um crescimento notável. Em 2024, a média de negociação diária atingiu R$ 285 milhões, marcando o maior patamar histórico, superando os R$ 269 milhões registrados em 2021, de acordo com a B3.

Este impulso contínuo é um sinal claro da crescente participação dos investidores individuais, que agora representam 76,2% do mercado. Somente no mês de abril deste ano, 32 mil novos investidores ingressaram, elevando o total para 2,677 milhões.

Essa tendência de aumento no volume investido e número de investidores ressalta como os FIIs têm atraído pessoas físicas, oferecendo uma oportunidade tangível de diversificação de portfólio acessível e alinhada ao interesse crescente por rendimentos e investimentos em ativos reais.

Crescimento acelerado no setor do agronegócio

O mercado de Fiagros (Fundo de Investimento nas Cadeias Produtivas do agronegócio) também apresenta um crescimento robusto. Em junho de 2024, o patrimônio líquido totalizou R$ 37,3 bilhões, refletindo um aumento de 153% nos últimos 12 meses, segundo a 7ª Edição do Boletim CVM Agronegócio.

O número de fundos operacionais cresceu 67% no mesmo período, destacando a expansão e aceitação desse tipo de investimento entre os investidores.

A categoria Fiagro-Imobiliária, que detém 44% do total de fundos e 48% do patrimônio líquido, continua a ser um atrativo significativo para investidores que procuram exposição ao setor agroindustrial. Com ativos principais como CRIs e CRAs, os Fiagros possibilitam aos investidores diversificar suas carteiras, aproveitando o potencial de um setor essencial para a economia brasileira.

Essas dinâmicas em fundos imobiliários e Fiagros sublinham o acesso cada vez maior das pessoas físicas ao mercado de capitais, incentivando a inclusão financeira e oferecendo novas oportunidades de investimento.

Ascensão do crédito privado

O mercado de capitais brasileiro, em particular o segmento de crédito privado, vem se destacando como uma opção cada vez mais atrativa e relevante para investidores. Este setor apresenta um crescimento notável nas emissões de títulos como CRIs e CRAs, bem como um desenvolvimento robusto no mercado secundário.

Crescimento nas emissões de CRIs e CRAs

Nos últimos anos, houve um aumento significativo no volume captado por emissões de CRIs e CRAs. No último semestre, as emissões de CRIs atingiram R$ 37 bilhões, enquanto as de CRAs totalizaram R$ 23,9 bilhões, marcando captações recordes para o período, segundo levantamento do time da Virgo.

Essas cifras impressionantes foram alcançadas apesar das novas regulamentações no setor, que poderiam ter resultado em volumes ainda maiores sem essas restrições. O aumento contínuo nas emissões reflete a solidez e a atratividade do crédito privado como uma alternativa significativa de investimento.

Dinâmica do mercado secundário

O mercado secundário de crédito privado também testemunhou uma transformação notável. Em 2023, esse valor superou a marca de 2,2 milhões de operações, segundo a B3. Um crescimento de mais de seis vezes em cinco anos. O que representou um volume que chegou a R$ 277 bilhões em abril deste ano.

Essa evolução demonstra um amadurecimento e dinamização substanciais, com mais investidores e maior liquidez. A capacidade de realizar uma gestão ativa dos títulos de crédito, diversificados por companhias e setores, tem aumentado o apelo do mercado de crédito privado.

Mudanças nas taxas de juros nos últimos anos e uma maior seletividade nas escolhas de investimento têm contribuído para um cenário de maior profundidade e abrangência no mercado.

Resiliência em tempos de crise

O mercado de crédito privado mostrou-se particularmente resiliente em face de crises recentes, como a pandemia de COVID-19 e problemas corporativos, como o caso da Americanas.

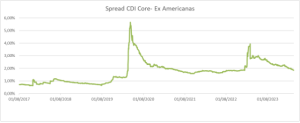

O índice de spread de crédito privado mostrou o quão resiliente tem sido esse mercado, sofrendo grandes variações apenas em momentos extremos como a pandemia e a crise causada pelas Lojas Americanas e voltando à estabilidade pouco tempo depois. Esta capacidade de recuperação e adaptação solidificou ainda mais o crédito privado como uma opção de investimento robusta e confiável.

Frente a essas transformações, a Virgo tem se posicionado na vanguarda do mercado de capitais, liderando um movimento inovador para expandir as formas como as empresas acessam financiamento utilizando tecnologia, dados e foco na experiência do cliente.

Ao oferecer soluções adaptadas às novas dinâmicas do mercado, a Virgo está comprometida em continuar como uma parceira de confiança para empresas e investidores, promovendo o crescimento sustentável e o desenvolvimento do mercado de capitais.

Entenda melhor as oportunidades do mercado de capitais conosco!